マンション経営のメリット

安定した収益源として ~ 家賃収入の安定性

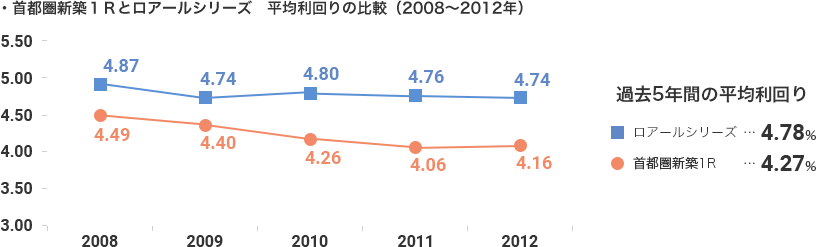

マンション経営の最大の魅力は、賃料収入によってもたらされる長期間にわたる安定した現金収入(インカムゲイン)です。下記データのように、過去10年間で金利、株価、地価等は大きく変化したにも関わらず、賃料水準は驚くほど安定しています。

もちろん、国債や利付金融債の場合は、毎月の利息の他に満期には元本が100%戻ってくるのに対し、マンション経営ではあらかじめ決められた投資終了時期で、投資元本が同額戻ってくるという保証はありません。

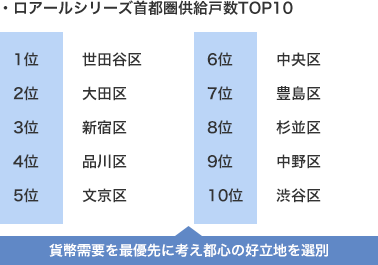

しかし、ある程度のキャピタルロスを見込んだとしても、良好な立地であるなど利便性に優れたマンションで、長期間にわたって安定したインカムゲインを得られれば、投資元本を大きく超えるトータルリターンを上げることも可能です。

たとえば、5%の利回りの賃料を20年間受け取れば、インカムゲインだけで投資元本の100%を回収できます。この時点で売却したとしてもマンション価値がゼロということはあり得ないでしょう。

逆に長期投資をする中のどこかのタイミングで、立地エリアのブランド価値向上などの要因により、元本以上の金額を回収でき、キャピタルゲインを得る可能性もあります。

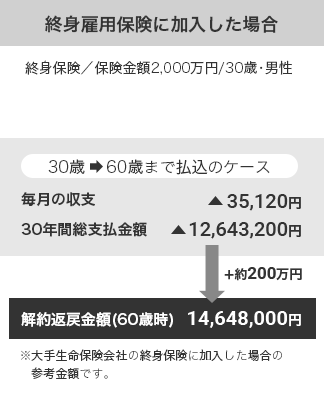

生命保険代わりに ~ 団体信用生命保険の活用

団体信用生命保険とは

住宅ローンを組む場合、通常、団体信用生命保険(団信)に加入します。ローンを組まれた方が、ローン期間中に死亡または高度障害者となった場合、ローンの残債が保険金で返済され、残されたご家族に無借金の形でマンションが残ります。

ご家族は継続して家賃収入を受け取ることも、売却してある程度まとまった現金を手にすることも可能です。

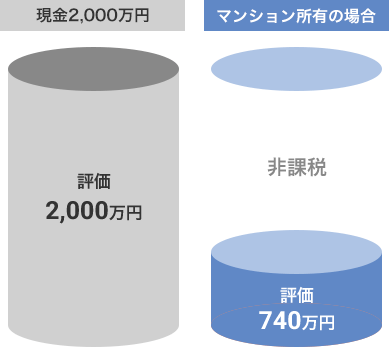

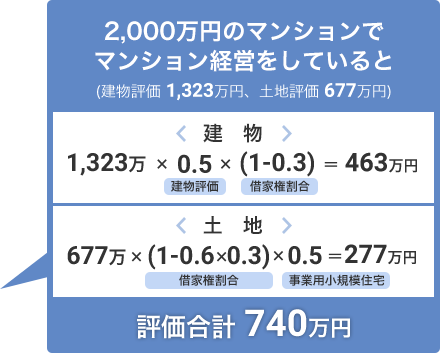

相続・贈与税対策として ~ 有利な資産の残し方

相続・贈与時における評価の圧縮

相続や贈与が発生したとき、その税金は非常に大きな負担です。特に現金や有価証券の場合は時価に対して課税されるため大きな負担となります。一方、不動産の相続や贈与の場合、固定資産台帳や路線価などから算出した評価に対しての課税となります。

その評価は建物の場合でおよそ50%から60%、土地は公示地価の80%となります。第三者に建物を賃貸することで、評価額はさらに30%控除され、現金に比べ約1/3の評価となります。

損益通算による節税効果 ~ 税金が戻ってくる?

損益通算による減税

不動産所得を確定申告することで給与所得者(サラリーマン)でも節税となる場合があります。

マンション経営では、固定資産税、都市計画税などの税金や管理費、修繕積立金などの費用だけでなく、ローンの利息分(建物部分のみ)や減価償却費など多くの必要経費が認められています。月々のキャッシュフローがプラス収支であったとしても、この経費が不動産所得より上回る場合には、帳簿上赤字となることがあります。この不動産所得の赤字を確定申告によって給与所得から差し引くことができ、所得税や住民税の還付が受けられ「節税」となるのです。所得税は確定申告後に還付、住民税は6月分から減額されます。

このように、黒字の所得(給与所得)と赤字の所得(不動産所得)を合算することを損益通算といいます。

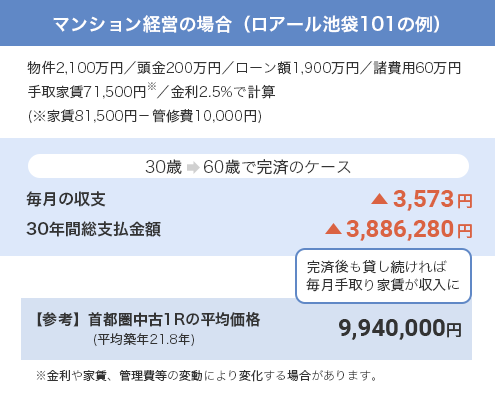

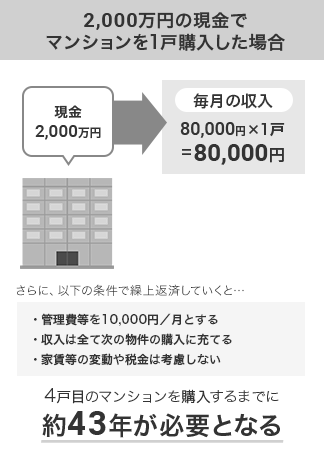

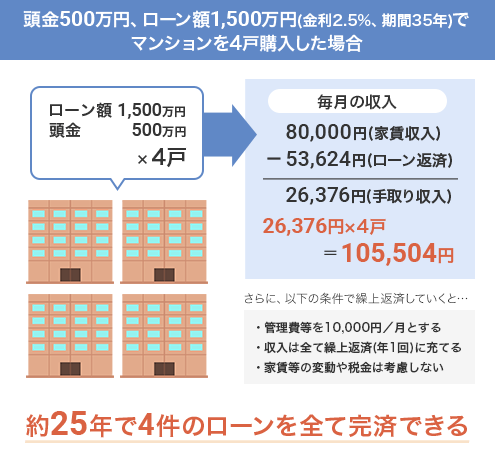

ローン活用によるレバレッジ効果~少額の自己資金で始められる

2,000万円の資産運用を考えたとき、現金で用意するのは大変なことです。有価証券や債券を購入するためにローンを組ませてくれる金融機関はないでしょう。

その一方でマンション経営を考えますと、投資商品としては唯一その商品自体を担保にすることで、金融機関から借入を起こすことが可能な商品と言えます。そのため、住宅ローンを活用すれば、初期費用として少額の頭金と諸費用を用意するだけでマンション経営をスタートすることができます。

頭金を少額にした場合、ローンの返済が終わるまでは毎月の収支はプラスにならないかもしれませんが、計画的に繰上返済をすることで早期にキャッシュフローを生み出すことは可能です。

また最近では、物件評価額の100%を融資する(頭金が必要ない)金融機関も出てきているため、上手にレバレッジを効かせた運用も検討できる状況になっています。

働きながらできるマンション経営 ~ 管理はプロにお任せ

賃貸マンションオーナーと聞くと、どのようなイメージが浮かびますか?

入居者の部屋に家賃の回収に行ったり、水回りなどにトラブルがあれば修理をし、隣人の騒音がうるさいと言われればクレーム処理に駆けずり回る、こんなアパートの大家さん的なイメージをお持ちの方も多いのではないでしょうか。

しかしながら、マンションオーナーは一般的にイメージされる大家さんとは管理における負担が全く違います。

特に、数ある不動産投資の中でもワンルームマンション経営は、最もコンパクトで管理システムが完成した不動産投資と言われています。

上述したような入居者管理等はオーナー自らが行うのではなく、管理手数料(当グループの場合は毎月3,500円)を支払えば、入居者の募集から契約業務、家賃回収からクレーム処理まで、賃貸管理に関するありとあらゆる業務を、プロの管理会社が責任を持って代行してくれます。

つまり、管理会社に任せてしまえばオーナーの実務面での負担はほとんどないため、マンション経営は働きながらでも十分にやっていける事業(賃貸業)と言えるのです。